LCB-FT – Lutte contre le blanchiment d’argent et le financement du terrorisme

Une vue globale des nouvelles dispositions du LCB-FT dans le CMF

La réglementation LCB-FT : qu’est-ce que c’est ?

La réglementation en matière de lutte contre le blanchiment d’argent et le financement du terrorisme (LCB-FT) prévue par le CMF est le résultat de la transposition en droit français des recommandations du Groupe d’Action Financière (GAFI) et des directives européennes LCB-FT.

Cette réglementation met en place des obligations pour lutter de manière internationale et unifiée contre la criminalité financière et notamment contre le blanchiment de capitaux et le financement du terrorisme et garantir la transparence des transactions financières.

Pour quels types d’opérations

Transaction ou séries de transactions liées d’un montant supérieur à 10k €. Toutefois, le respect des sanctions économiques nationales et internationales (embargo, gel des avoirs etc…) s’impose dès le premier euro.

Quels secteurs concernés : article L.561-2 du CMF

Financier (banques, assurance), profession du chiffre et du droit (notamment avocats, experts comptables), vendeur de bien de haute valeur (tels que vendeurs de produits de luxe, agents immobiliers, marchands d’art et d’antiquités…)

Synthèse des obligations des assujettis : articles L.561-4-1, L.561-15, L.561-32, L.561-34 et L.562-4 du CMF

- Appliquer sanctions économiques nationales et internationales

- Identifier, classifier et gérer les risques

- Adapter leur organisation interne selon une approche par les risques

- Assurer la bonne connaissance de leur clientèle et vérifier la cohérence des opérations effectuées (obligation de vigilance)

- Déclarer auprès de TRACFIN les opérations suspectes

Les différents acteurs

- TRACFIN est la cellule de renseignement financier, seule destinataire des déclarations de soupçon (traite les déclarations, transfère si nécessaire à des services d’enquête administratifs ou judicaires, pose des questions aux assujettis)

- La douane est l’autorité de supervision en charge de l’accompagnement et du contrôle des assujettis (principalement : marchands d’art et d’antiquités, négociants de pierres précieuses et métaux précieux et opérateurs de ventes volontaires aux enchères publiques.)

- La CNS (commission nationale des sanctions) prononce les sanctions administratives et/ou pécuniaires à l’encontre des professionnels suite à un rapport de la douane.

L’obligation d’identification, classification et gestion des risques

- 1ère étape : Identification des risques en fonction notamment de l’activité, de la nature des produits ou services offerts, des risques liés aux clients, des facteurs géographiques etc

- 2ème étape : Classification et évaluation des risques en fonction notamment de leur gravité, du facteur géographiques, des conditions de transaction.

- 3ème étape : Conception et gestion du risque par la mise en place d’une organisation interne adaptée (responsable LCB-FT, interlocuteurs TRACFIN, formation du personnel, contrôle interne)

- 4ème étape : Mise en œuvre des mesures de vigilance à l’égard de la clientèle et des opérations

Focus sur les obligations des assujettis dans le cadre de la réglementation LCB-FT

Obligation de vigilance de l’assujetti

1) Identification et vérification de l’identité du client

Le devoir de vigilance de l’assujetti l’oblige à identifier et/ou à vérifier l’identité du client de manière systématique. L’étendue de cette obligation diffère selon que le client est régulier ou occasionnel. Ainsi, l’assujetti doit déterminer des critères distincts selon la récurrence de rencontre du client.

La typologie de clients

- Client habituel : Une relation professionnelle ou commerciale qui s’est inscrite dans le temps, le client bénéficiant de manière régulière de l’intervention du professionnel assujetti pour la réalisation d’une ou plusieurs opérations présentant un caractère continu. Identification et vérification du client avant l’entrée en relation d’affaires

- Client occasionnel : Opération ponctuelle qui n’a pas vocation à se répéter dans le temps. Identification et vérification uniquement dans les cas suivants :

- soupçon d’une opération de blanchiment de capitaux et/ou de financement du terrorisme

- montant de l’opération (ou opérations liées) supérieur à 10.000€ et est réglé en espèces ou en monnaie électronique

- montant de l’opération est supérieur à 15.000€

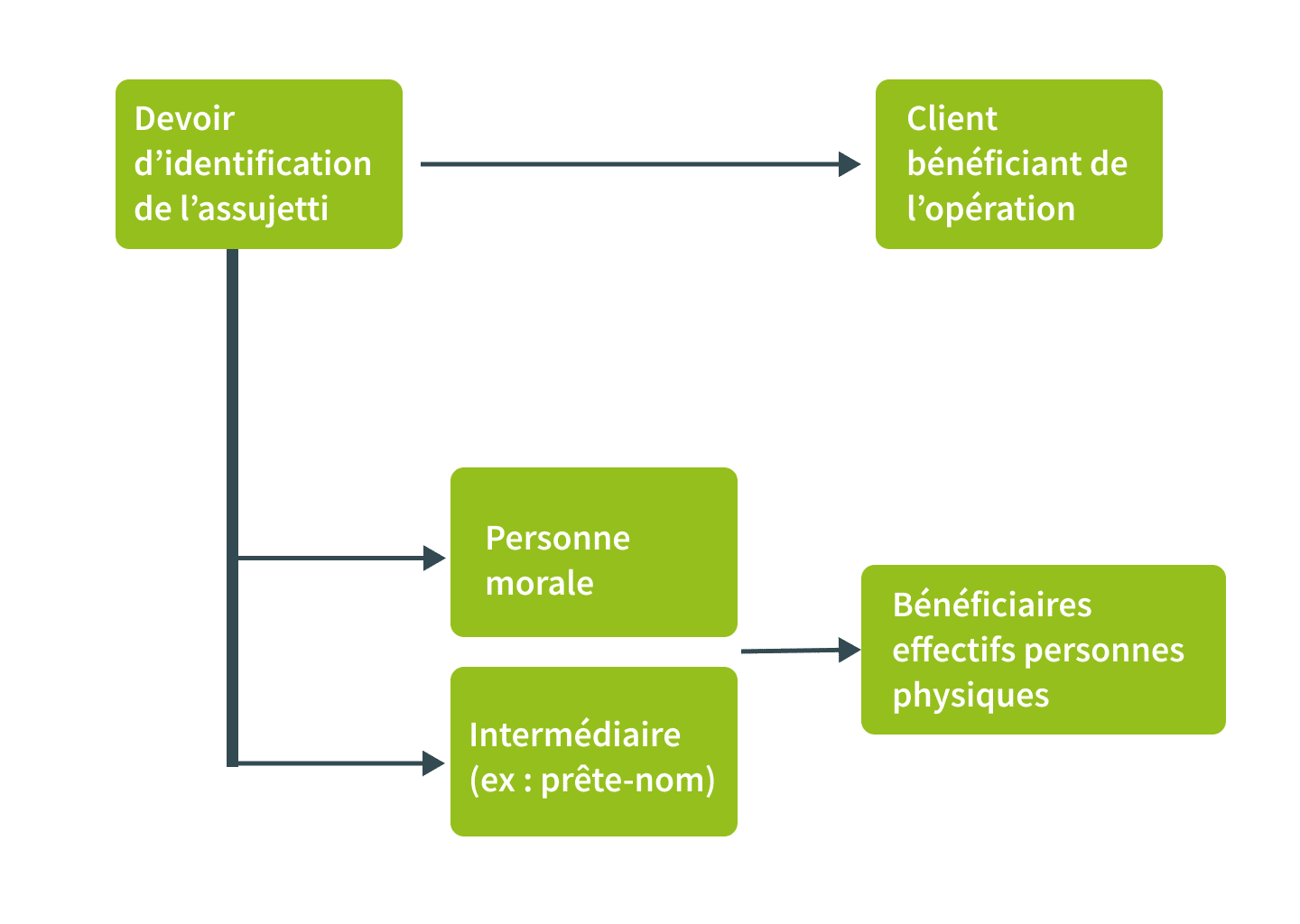

- Lorsque le client est une personne morale, ou lorsqu’il est un intermédiaire ou un prête-nom, l’assujetti doit chercher à identifier le bénéficiaire effectif de l’opération.

Identification du bénéficiaire effectif

Le bénéficiaire effectif (BE) est une personne qui :

- soit contrôle en dernier lieu directement ou indirectement le client effectuant l’opération ;

- soit pour laquelle une opération est exécutée ou une activité exercée.

Pour les personnes morales, le BE est la ou les personnes physiques qui :

- soit détiennent plus de 25% du capital ou des droits de vote

- soit exercent, par tout moyen, un pouvoir de contrôle sur la société

Pour les sociétés étrangères : l’assujetti doit demander tous documents probants précisant le ou les BE de la société ( ex : carte d’identité, KBIS, numéro d’immatriculation etc..)

Il existe aussi un registre des BE consultables par les assujettis pour identifier le BE d’une personne morale.

En l’absence de vérification possible

Si l’assujetti ne peut vérifier l’identité :

- Il ne doit pas exécuter d’opérations

- ll doit effectuer une déclaration de soupçon à TRACFIN

Si l’opération s’est déjà produite :

- Mettre un terme de la relation d’affaires

- ll doit effectuer une déclaration de soupçon à TRACFIN

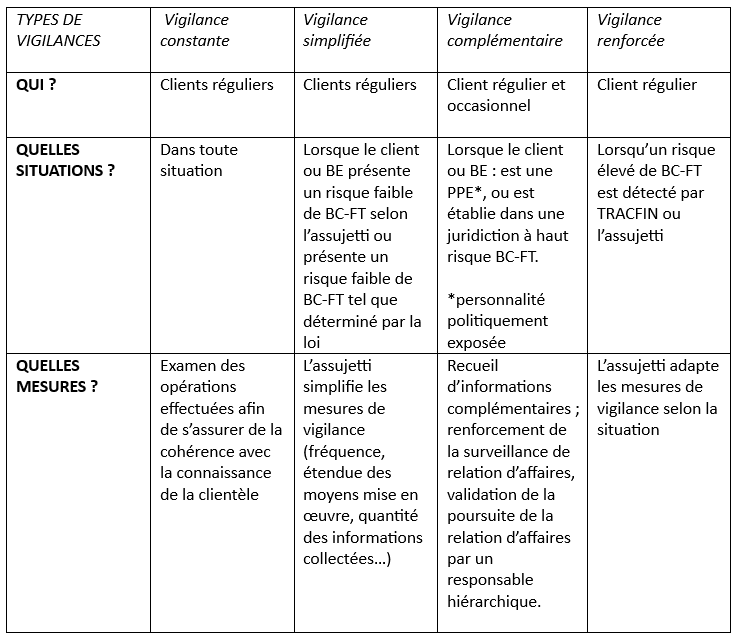

Mesures de vigilance à l’égard de la clientèle et des opérations

Quatre types de vigilance :

News

26 février 2025

Les principales nouveautés fiscales pour 2025

En savoir plus

30 septembre 2024

Webinar : Structuration fiscale des investissements français en Pologne

En savoir plus

17 septembre 2024

Règlementation des investissements étrangers

En savoir plus